Definition: Was ist Factoring?

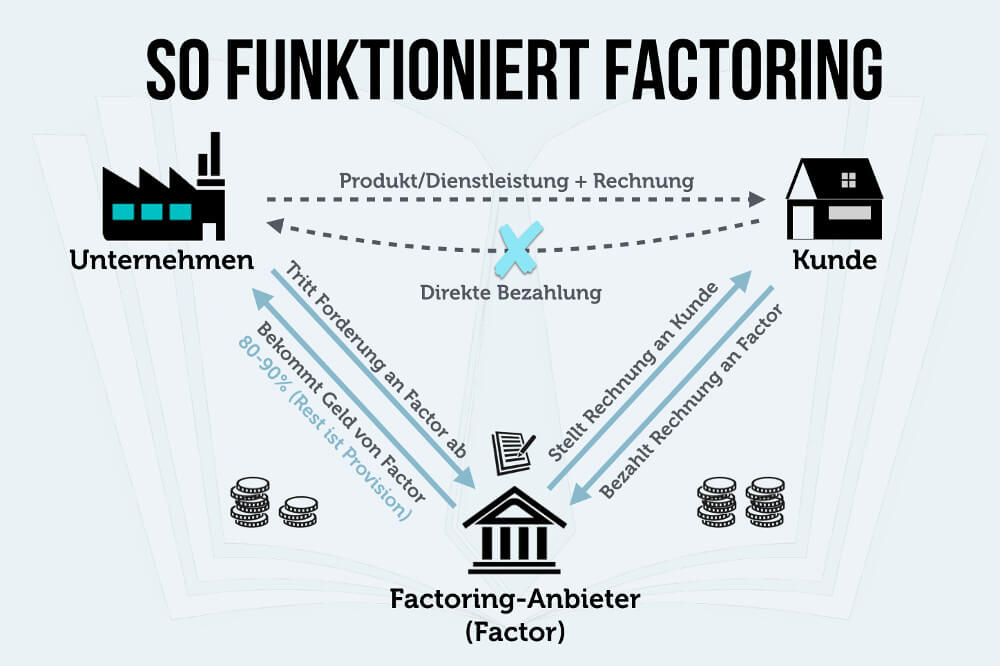

Factoring bezeichnet den Verkauf beziehungsweise Kauf von Geldforderungen eines Unternehmens an einen Kunden durch eine Factoring-Gesellschaft, auch Factor genannt. Klingt etwas kompliziert, ist aber im Prinzip leicht zu verstehen, wenn man den Ablauf des Factorings einmal Schritt für Schritt durch geht:

Ein Unternehmen stellt eine Rechnung an einen Kunden und hat somit eine Forderung gegen diesen. Wird die Rechnung nicht (oder nicht schnell genug) bezahlt, kann das Unternehmen solch offene Forderungen an einen Factoring-Dienstleister verkaufen. Im Gegenzug erhält das Unternehmen von diesem Anbieter innerhalb kurzer Zeit (meist binnen 24 bis 48 Stunden) unter Abzug von Factoring-Zinsen und einer Factoring-Gebühr den Großteil der Forderungen ausbezahlt.

So kann die Liquidität des Unternehmens kurzfristig gesichert werden. Der Factor kümmert sich dann um den Rest und verdient an Zinsen und der Gebühr. Diese Übertragung von Geldforderungen wird als Abtretung bezeichnet, es kommt somit zum Gläubigerwechsel.

So stellt sich das Ganze grafisch dar:

Diese Abtretung kann ohne Wissen des Abnehmers vonstatten gehen. Sofern kein Abtretungsverbot besteht, kann jede Geldforderung abgetreten werden. Dabei gibt es verschiedene Factoring Arten:

-

Echtes Factoring

Diese Form beinhaltet den Ausfallschutz des Factoring-Kunden durch den Factor, falls der Abnehmer nicht zahlt. Der Factor übernimmt hier das sogenannte Delkredererisiko, es handelt sich also um einen Rundumschutz. Beim Standardfactoring wird vom Factor die Finanzierungs-, Dienstleistungs- und Delkrederefunktion übernommen.

-

Unechtes Factoring

Von unrechtem Factoring hingegen ist die Rede, wenn der Factoring-Kunde haftet, falls der Schuldner den Forderungen nicht nachkommt. Wird ein Vertrag zuvor derart gestaltet, liegt das Hauptaugenmerk auf der Kreditgewährung.

Beispiel und Rechnung

Angenommen, ein Catering-Service beliefert ein Unternehmen, das eine große Weihnachtsfeier ausrichtet. Die Kosten für diese Veranstaltung belaufen sich auf 12.500 Euro. Der Catering Service benötigt sofort Geld, um Lieferanten und Köche bezahlen zu können.

Er verkauft seine offene Forderung für diese Dienstleistung und Waren an einen Factor. Der Catering Service wird somit zum Factoring-Kunden. Bei der Bonitätsprüfung prüft der Factoring-Anbieter seinerseits die Kreditwürdigkeit des Abnehmers, das ist das Unternehmen, welches die Weihnachtsfeier ausgerichtet hat.

Anschließend zahlt der Factor üblicherweise zwischen 80 und 90 Prozent sofort. Das restliche Geld erhält der Factoring-Kunde vom Factor, wenn der Abnehmer die Forderung beglichen hat. Die Gebühr für das Factoring hängt unter anderem vom Jahresumsatz ab; die Zinsen fallen auf die Bevorschussung des Factors an und können unterschiedlich hoch ausfallen.

„Die Höhe der Gebühren und des Zinses richtet sich nach dem Umsatz und der Risikobewertung des Betriebs sowie nach der Höhe der offenen Forderungen. Auch die Anzahl der vom Factor zu bearbeitenden Rechnungen kann bei der Gebührenhöhe eine Rolle spielen“, weiß René Behringer, Factoring Experte für kleine und mittelständische Unternehmen (KMU).

Rechnung

Der Catering Service erhält 80 Prozent des Forderungsgegenwertes, macht 10.000 Euro. Die Laufzeit der Forderung beträgt vier Monate, die Factoring-Zinsen 5 Prozent, die Factoring-Gebühr 0,5 Prozent. Die Laufzeit beträgt bei Inlandsforderungen für gewöhnlich vier Monate, bei Auslandsforderungen kann sie bis zu fünf Monate betragen.

- Zinsen: 10.000 x 0,05 x 4 Monate / 12 Monate = 166,67 Euro

- Gebühr: 12.500 x 0,005 = 62,50 Euro

Die Factoring-Kosten betragen insgesamt 229,17 Euro, die von den 10.000 Euro abgezogen werden; das heißt, der Factoring-Kunde erhält 9.770,83 Euro.

Für den Abnehmer ändert sich außer der Rechnungsadresse nichts.

Zielgruppe: Kleine und mittelständige Unternehmen

Die Bedeutung von Factoring ist gerade für Existenzgründer und kleine beziehungsweise mittelständische Unternehmen groß. Liquidität ist der Motor eines jeden Unternehmens, denn sie bedeutet, Verbindlichkeiten gegenüber Dritten jederzeit fristgerecht begleichen zu können.

Das heißt, allein das Guthaben auf dem Konto entscheidet darüber, ob Verpflichtungen gegenüber dem Finanzamt, Banken und Sozialkassen erfüllt werden können. Die Auftragslage mag noch so gut sein, solange es sich dabei nur um offene Forderungen handelt, helfen diese noch nicht dabei, eigene Rechnungen zu begleichen.

Je größer das Unternehmen, desto größer in der Regel auch die finanziellen Rücklagen. Selbstständige oder kleine Firmen verfügen jedoch nicht über solche Mittel, was das Factoring zu einer attraktiven und teils sogar notwendigen Finanzdienstleistung macht. Ist ein Unternehmen nämlich nicht ausreichend liquide, droht die Insolvenz.

Ist ein Unternehmen eher knapp bei Kasse, muss das nicht auf eine Krise hindeuten.Gefahren für die Liquidität eines Unternehmens sind beispielsweise auch:

- starkes Umsatzwachstum

- verzögerte Zahlungseingänge und Forderungsausfälle

- nicht kalkulierte Steuernachzahlungen und Steuervorauszahlungen

- zu hohe Privatentnahmen

Mithilfe von Factoring kann insbesondere verzögerten Zahlungseingängen und Forderungsausfällen entgegengewirkt werden. Kommen gut kalkulierte Finanzen und mäßige Privatentnahmen hinzu, sinkt das Risiko einer Insolvenz erheblich.

Ist das Factoring nur eine Notfall-Maßnahme?

Factoring ist natürlich eine gute Möglichkeit, um im Notfall handeln zu können, finanzielle Probleme abzuwenden und kurzfristig liquide Mittel ins Unternehmen zu spülen – allerdings kann dahinter mehr stecken, als eine einmalige Maßnahme.

Unternehmen können das Factoring gezielt in die eigene Strategie einbauen und diese zum langfristigen Umgang im Debitorenmanagement, also in der Handhabung der Rechnungsabwicklung, machen. Nach der Rechnungsstellung werden offene Forderungen sofort an einen Factoring Anbieter weitergegeben. Neben den Vorteilen der Liquidität können sogar Kosten gespart werden, da Factoring-Zinsen und Gebühren meist günstiger ausfallen, als Mitarbeiter zu beschäftigen, die sich darum kümmern.

Zudem kann das schnellere Kapital sofort wieder investiert werden. So ergeben sich einige Vorteile beim Factoring – aber natürlich gibt es auch Nachteile.

Vor- und Nachteile von Factoring für Unternehmen

Vorteile

-

Unmittelbare Liquidität

Bis zu 90 Prozent der Bruttorechnungssumme werden sofort beglichen, so dass Liquiditätsengpässen vorgebeugt werden kann. Das gibt gerade kleinen Unternehmen einen größeren Handlungsspielraum, da offene Forderungen kein Hindernis mehr für künftige Investitionen darstellen. Der Liquiditätszufluss garantiert die Stabilität des Unternehmens. Rechnungen von Lieferanten und die Gehälter der Mitarbeiter können pünktlich bezahlt werden.

-

Verbesserte Finanzplanung

Der Liquiditätszufluss ermöglicht einem Unternehmen, aus eigener Kraft Investitionen zu tätigen. Es müssen keine zusätzlichen Kredite aufgenommen werden, somit steigt die Unabhängigkeit von Banken. Das trägt wiederum zur eigenen Kreditwürdigkeit bei.

-

Stärkeres Wachstum

Die Kombination aus stetiger Liquidität und der Übernahme von Forderungsausfällen durch den Factoring-Dienstleister sind gerade für Existenzgründer gute Voraussetzungen für ein starkes Wachstum. Der Factoring-Anbieter trägt dabei das Risiko, während der Factoring-Kunde vom Schutz vor Zahlungsausfällen profitiert.

-

Buchhalterische Entlastung

Der Factoring-Kunde kann sich komplett auf sein Unternehmen konzentrieren, da der Factor die Debitorenbuchhaltung und das Mahnwesen übernimmt. Unternehmen können so wertvolle Zeit einsparen, die anderenfalls für Verwaltungsaufgaben aufgewandt werden müsste.

-

Besseres Rating

Durch dieses Vorgehen bleibt für den Factoring-Kunden in der Bilanz seines Unternehmens lediglich ein nicht bevorschusster Restbetrag von zehn Prozent als offene Forderung stehen. Das führt dazu, dass die Bilanzsumme sinkt, während gleichzeitig die Eigenkapitalquote steigt. Dies führt zu einem besseren Rating, so dass im Falle größerer Investitionen Banken dringend benötigten Krediten eher zustimmen.

Nachteile

-

Höhere Ausgaben

Gehört der Kunde eher zu denjenigen, die erst spät ihre Rechnungen begleichen, hilft Factoring zwar Engpässe zu vermeiden. Aber der Factoring Anbieter muss logischerweise auch von etwas leben. Factoringzins und Factoringgebühr kommen auf den Factoring-Kunden als Kosten hinzu. Letzteres bezieht sich auf den Umsatz der eingereichten Rechnung.

-

Bestimmte Branchen

Auch wenn vor allem KMU von Factoring profitieren, so liegt der Schwerpunkt derzeit noch eher bei der produzierenden Industrie und dem daran angegliederten Großhandel. Als wichtigste Factoring-Kunden nennt der Deutsche Factoring Verband folgende Branchen:

- Handel- und die Handelsvermittlung

- Metallverarbeitung und Fahrzeugbau

- Ernährungsgewerbe

- Herstellung von Maschinenerzeugnissen

- Gewerbe rund um den Maschinenbau

- verarbeitendes Gewerbe

- Herstellung von chemischen Erzeugnissen

- Elektronik/elektronische Bauelemente

- Papier-, Verlags- und Druckgewerbe

Einzelhändler, Freelancer und Start-ups haben eher Schwierigkeiten, einen Factoring Anbieter zu finden.

-

Angeknackstes Image

Niemand lässt sich gerne in die Karten schauen – dem Kunden (im Falle von Factoring: dem Abnehmer) gegenüber zuzugeben, dass man auf das Geld dringend angewiesen ist, weil sonst alles zum Stillstand kommt, mag nicht jedem Unternehmer schmecken. Zumal manche Branchen recht überschaubar sind und dann Gerüchte entstehen könnten, die sich womöglich ungünstig auswirken. Auch könnte ein Kunde vermuten, man wolle ihm generell geringe Zuverlässigkeit bei der Begleichung seiner Rechnungen unterstellen.

Schutz vor Zahlungsausfällen: Weitere Möglichkeiten

Der Schutz vor Zahlungsausfällen ist für kleine und mittelständische Unternehmen ein wichtiges Thema, da unbeglichene Geldforderungen eine Bedrohung der Existenz bedeuten. Um dieses Risiko zu minimieren, gibt es verschiedene Möglichkeiten. Auch wenn es keine hundertprozentige Garantie geben kann, sollten Unternehmen zuvor gründlich recherchieren, mit wem sie Geschäfte treiben.

Folgende Möglichkeiten bieten sich an:

-

Handelsregister

Umfangreiche Daten über Gewerbetreibende erhalten Unternehmer beispielsweise durch die Register der Handwerkskammern wie auch aus dem Handelsregister. Die Einsicht in das Handelsregister ist darüber hinaus kostenfrei. Allerdings sind nicht alle Gewerbetreibenden in diesem Register verzeichnet.

-

Firmendatenbank

Eine kostenpflichtige Alternative liefert die Bisnode-Firmendatenbank. Ehemals in gedruckter Form auch als „Hoppenstedt“ bekannt, ist über diesen Service die Recherche bequem über das Internet möglich.

-

Einzelauskunft

Darüber hinaus kann auf Antrag eine Einzelauskunft aus dem Schuldnerverzeichnis beim Amtsgericht beantragt werden, wenn ein Unternehmer darlegen kann, dass er oder sie wirtschaftliche Nachteile abwenden will, wenn ein Schuldner seiner Zahlungsverpflichtung nicht nachkommt.

-

Selbstauskunft

Alternativ könnte ein Unternehmen seinen Geschäftspartner bitten, ihm eine Selbstauskunft der Schutzgemeinschaft für Allgemeine Kreditsicherung (Schufa) vorzulegen.

Gerade bei der letzten Option ist jedoch Vorsicht geboten, um den Kunden oder Geschäftspartner nicht zu verärgern. Nicht jeder Unternehmer wird darauf eingehen und sich womöglich zurückziehen. Der Tipp ist daher, bei neuen Geschäftspartnern eine Vereinbarung zur Vorkasse abzuschließen.

Die Lieferung der Ware beziehungsweise der Dienstleistung erfolgt erst dann, wenn der Geschäftspartner die Rechnung beglichen hat.

Unterschied zum Inkassounternehmen

Geht es um Geldforderungen oder offene Rechnungen, tauchen Begriffe wie Factoring und Inkasso oftmals gleichzeitig auf und werden synonym verwendet. Es besteht allerdings ein Unterschied, wenngleich beide Maßnahmen für ein Unternehmen eine Verbesserung der Liquidität bedeuten.

Während ein Factor unmittelbar nach Erstellen der Rechnung beauftragt werden kann, wird ein Inkassounternehmen erst tätig, wenn bereits begründete Forderungen fällig sind. Das ist vor allem dann der Fall, wenn ein Schuldner seinerseits nicht liquide ist oder eine schlechte Zahlungsmoral hat.

Ein weiterer Unterschied ist, dass das Inkassounternehmen zwar im Auftrag des Gläubigers handelt und über entsprechende Vollmachten verfügt. Jedoch übernimmt das Inkassounternehmen nicht das Risiko für den Fall, dass der Schuldner die Forderungen nicht begleichen kann.

Der Gläubiger bleibt also zu jedem Zeitpunkt das Unternehmen, das offene Forderungen hat. Das Unternehmen kann beim Schuldner die Kosten für das Inkassounternehmen und weitere wie etwa Gerichtskosten oder Auslagen geltend machen. Ist der Schuldner jedoch zahlungsunfähig, fallen am Ende sämtliche Kosten auf das Unternehmen.

Was andere Leser noch gelesen haben