Was ist eine Insolvenz?

Eine Insolvenz ist die Zahlungsunfähigkeit eines Unternehmens. Der Betrieb kann seine Schulden und Verbindlichkeiten gegenüber Gläubigern nicht mehr begleichen. Dazu zählen vor allem Rechnungen von Lieferanten oder Kosten für die Produktion, aber auch Gehälter von Angestellten, die nicht mehr bezahlt werden können.

Auf Antrag wird ein Insolvenzverfahren eröffnet, bei dem geprüft wird, ob die Schulden abgebaut werden können oder das Unternehmend endgültig pleite ist und geschlossen wird. Synonym wird auch von Konkurs, Bankrott oder Ruin gesprochen.

Insolvenzbekanntmachungen: Welche Unternehmen sind insolvent?

Laut Statistischem Bundesamt wurden im vergangen Jahr rund 14.000 Insolvenzen angemeldet. Nicht alle Unternehmen schaffen den langfristigen Erfolg. Wenn Sie wissen wollen, welche Unternehmen insolvent sind, können Sie die Insolvenzbekanntmachungen online im Insolvenzregister ansehen:

2 Arten der Insolvenz

Die Insolvenz bedeutet immer eine Zahlungsunfähigkeit. Allerdings wird dabei zwischen zwei Arten der Insolvenz und des Insolvenzverfahrens unterschieden:

1. Privatinsolvenz

Die Privatinsolvenz (auch Verbraucherinsolvenz) betrifft zahlungsunfähige Privatpersonen. Betroffene können Arbeitnehmer, Beamte, Rentner oder Arbeitslose sein. Voraussetzung: Die Person geht keiner selbständigen Tätigkeit nach. Wer früher selbstständig war, kann Privatinsolvenz anmelden, wenn es maximal 19 Gläubiger und keine offenen Forderungen aus früheren Arbeitsverhältnissen gibt.

2. Regelinsolvenz

Die Regelinsolvenz (auch Unternehmensinsolvenz) ist für Selbstständige und Unternehmen verpflichtend. Diese können keine Privatinsolvenz anmelden. Für die Regelinsolvenz gelten andere Vorschriften und Regelungen als für ein Verbraucherinsolvenzverfahren.

Welche Ziele hat das Insolvenzverfahren?

Für die große Mehrheit ist die Insolvenz der Schlussstrich unter jedem Unternehmen. Motto: Nach dem Antrag zum Insolvenzverfahren wird alles hingeschmissen und die Selbstständigkeit ist vorbei. In Wahrheit verfolgt das Insolvenzverfahren zwei grundlegende Ziele und möglicherweise den Erhalt des Unternehmens:

- Sanierung

Im Insolvenzverfahren soll die Zahlungsfähigkeit des Betriebs wiederhergestellt werden. Idealerweise gelingt eine Sanierung des Betriebs, um neue Zahlungsströme zu generieren. Eine Option dabei ist der Verkauf des Unternehmens oder die Übernahme durch Investoren. - Verteilung

Ist eine Sanierung nicht möglich, werden die vorhandenen Vermögenswerte des Unternehmens liquidiert. Mit dem Geld werden die Forderungen und Ansprüche der Gläubiger möglichst schnell und gleichmäßig erfüllt.

Gründe: Was führt zur Insolvenz?

Die konkrete Situation, die letztlich zur Insolvenz führt, kann sehr unterschiedlich sein. Mal sind es interne Insolvenzursachen wie Fehleinschätzungen, zu hohe Risikobereitschaft oder schlicht falsche betriebliche Entscheidungen, die eine finanzielle Schieflage beim Schuldner auslösen. Doch auch externe Insolvenzursachen wie unvorhersehbare Marktentwicklungen, Konkurrenz oder neue Gesetze können in die Zahlungsunfähigkeit treiben.

Die Insolvenzordnung nennt drei Gründe für die Eröffnung eines Insolvenzverfahrens:

- Zahlungsunfähigkeit

Kann der Schuldner seine fälligen Zahlungspflichten nicht mehr erfüllen und hat Zahlungen eingestellt, liegt Zahlungsunfähigkeit vor. - Drohende Zahlungsunfähigkeit

Der Schuldner ist voraussichtlich nicht in der Lage, seine Zahlungspflichten zum Zeitpunkt der Fälligkeit zu begleichen. Insolvenz aufgrund drohender Zahlungsunfähigkeit ist auch möglich, wenn der Betrieb aktuell noch liquide ist. - Überschuldung

Ist das Vermögen des Schuldners kleiner als seine angelaufenen Schulden gegenüber Gläubigern, ist Überschuldung ein Grund für die Insolvenz.

Wichtig für Selbstständige: Tritt einer der Gründe für die Insolvenz ein, müssen Sie innerhalb von drei Wochen die Insolvenz anmelden und den Eröffnungsgrund nennen. Warten Sie nicht zu lange, wenn Sie erkennen, dass Forderungen nicht mehr beglichen werden können.

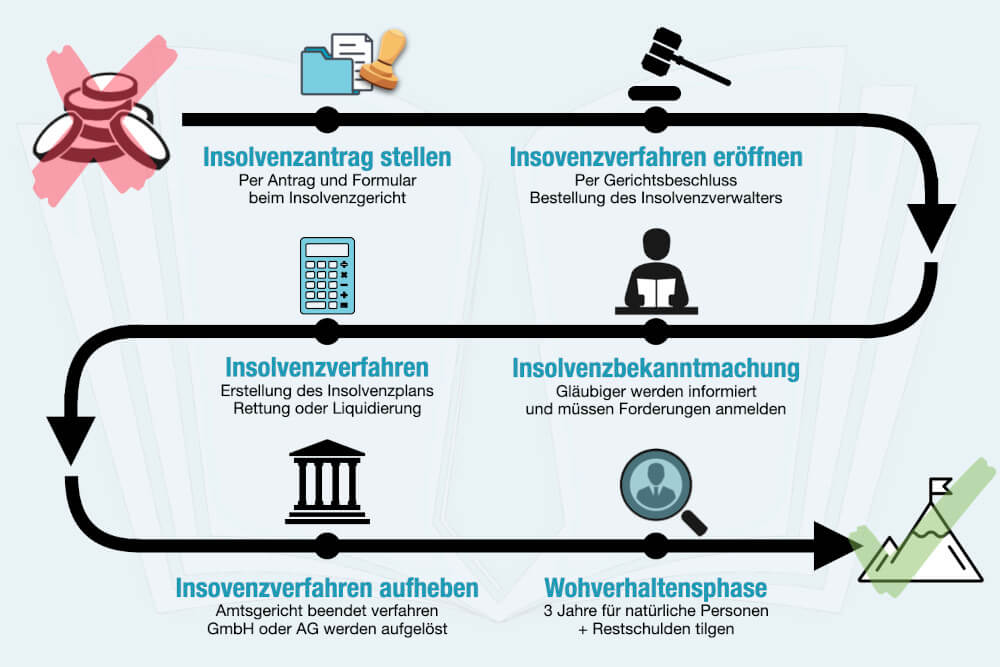

Ablauf eines Insolvenzverfahrens

Unternehmen in Deutschland sind insolvenzantragspflichtig. Heißt: Bei Zahlungsunfähigkeit, drohender Zahlungsunfähigkeit oder Überschuldung müssen Sie Insolvenz beantragen – sonst machen Sie sich der Insolvenzverschleppung schuldig. Der Ablauf des Insolvenzverfahrens ist in mehrere Phasen gegliedert. Hier eine Übersicht des typischen Ablaufs:

1. Insolvenzantrag stellen

Beim Zuständigen Insolvenzgericht muss Antrag auf Insolvenz gestellt werden. Diesen Antrag können Sie als Unternehmen selbst stellen, doch auch Gläubiger können einen Insolvenzantrag stellen, wenn Forderungen nicht beglichen werden. Für den Antrag müssen Sie ein Formular mit allen notwendigen Informationen ausfüllen und einreichen. Zuständig ist das Amtsgericht im Bezirk der Niederlassung des Betriebs – das muss nicht mit dem Wohnsitz des Unternehmers übereinstimmen.

Das Unternehmen wird zu diesem Zeitpunkt weitergeführt. Soweit möglich sollen weiterhin Einnahmen erwirtschaftet werden. So steigt die Chance, zumindest teilweise die Forderungen der Gläubiger zu begleichen.

2. Insolvenzverfahren eröffnen

In der zweiten Phase prüft das Insolvenzgericht, ob der genannte Grund für die Insolvenz zutreffend ist und ob die Kosten des Verfahrens getragen werden können. Sind die Voraussetzungen erfüllt, wird Insolvenzverfahren durch Beschluss des Gerichts eröffnet.

Zeitgleich wird ein Insolvenzverwalter beauftragt, der fortan über das gesamte Vermögen des Schuldners verfügen kann. Seine Aufgabe ist es, die Insolvenzmasse zu ermitteln und unter den Gläubigern aufzuteilen. Zur Insolvenzmasse kann auch das Privatvermögen des Schuldners gehören.

3. Insolvenzbekanntmachung

Wird das Verfahren zur Zahlungsunfähigkeit eröffnet, wird es vom Gericht in einem Insolvenzregister eingetragen, die im Internet einzusehen sind. Durch diese Insolvenzbekanntmachung werden weitere Gläubiger informiert. Nach der Bekanntmachung können diese ihre Forderungen beim Insolvenzverwalter anmelden, um bei der Begleichung der Schulden berücksichtigt zu werden.

4. Insolvenzverfahren durchführen

Der Insolvenzverwalter erstellt einen Insolvenzplan. Entscheidend ist der Zustand des Unternehmens sowie die Möglichkeiten einer Sanierung. Ist eine Rettung möglich, kann diese versucht werden. Falls nicht, folgt die Liquidation des Unternehmens und der vorhandenen Vermögenswerte. Gläubiger werden abhängig von den Forderungen bezahlt.

5. Insolvenzverfahren aufheben

Ist das gesamte Vermögen aufgeteilt und sind die Ansprüche der Gläubiger bestmöglich beglichen, wird das Insolvenzverfahren vom Amtsgericht aufgehoben. Juristische Personen (GmbH oder AG) werden zu diesem Zeitpunkt aufgelöst und annulliert. Heißt: Das Unternehmen gibt es nach Aufhebung des Insolvenzverfahrens nicht mehr.

6. Wohlverhaltensphase

Für natürliche Personen gibt es eine sogenannte Wohlverhaltensphase von insgesamt drei Jahren. Wenn Schuldner sich in der Regelinsolvenz an alle Verpflichtungen halten und versucht haben, Einkommen zu erzielen, um Forderungen von Gläubigern zu erfüllen, kann nach Abschluss der Phase eine Restschulderlassung folgen.

Alternativen: Kann die Insolvenz verhindert werden?

Hat Ihr Unternehmen finanzielle Schwierigkeiten, muss es nicht zwangsläufig zur Insolvenz kommen. Handlungsbedarf gibt es aber in jedem Fall. Wichtig ist, dass Sie den Überblick über Gläubiger und deren Forderungen behalten. Um eine Insolvenz zu verhindern, gibt es zwei Alternativen:

-

Einigung mit den Gläubigern

Im Fachjargon wird von der vergleichsbasierenden Schuldenbereinigung gesprochen. Schuldner bekommen von Gläubigern einen Erlass. Sie müssen also nur reduzierte Forderungen begleichen – in der Praxis werden die Ansprüche oft um 20 bis 50 Prozent gesenkt. Der Grund: Bevor Gläubiger in einem Insolvenzverfahren möglicherweise leer ausgehen, geben sie sich mit einer geringeren Summe zufrieden.

-

Kredit von der Bank

Ein Bankkredit kann über vorübergehende finanzielle Engpässe hinweghelfen und die Zahlungsfähigkeit erhalten. Das geliehene Geld kann für laufende Forderungen genutzt werden. Dabei ist aber Vorsicht geboten. Das funktioniert nur, wenn in naher Zukunft gut gewirtschaftet wird. Sonst erhöht der Kredit nur den Schuldenberg.

Was andere dazu gelesen haben