Was ist eine Gewinnbeteiligung?

Die Gewinnbeteiligung ist eine variable Vergütung, bei der Mitarbeiter oder Führungskräfte zusätzlich zum regulären Gehalt eine Zahlung abhängig vom erzielten Unternehmensgewinn erhalten. Je besser das Jahresergebnis des Arbeitgebers, desto höher der Betrag, der an Angestellte weitergegeben wird.

Durch eine Gewinnbeteiligung werden Mitarbeiter direkt am Erfolg des Unternehmens beteiligt. Entscheidend für die Berechnung ist der Gewinn aus der Jahresbilanz des Betriebs. Individuelle Leistungen werden nicht gemessen, sondern Performance des Gesamtunternehmens bewertet.

Abgrenzung zu anderen Beteiligungen

Gewinnbeteiligungen sind eine Variante der Erfolgsbeteiligung. Weitere Formen sind die Umsatzbeteiligung (ermittelt nach Jahresumsatz) und die Leistungsbeteiligung (nach individueller oder teambezogener Leistung).

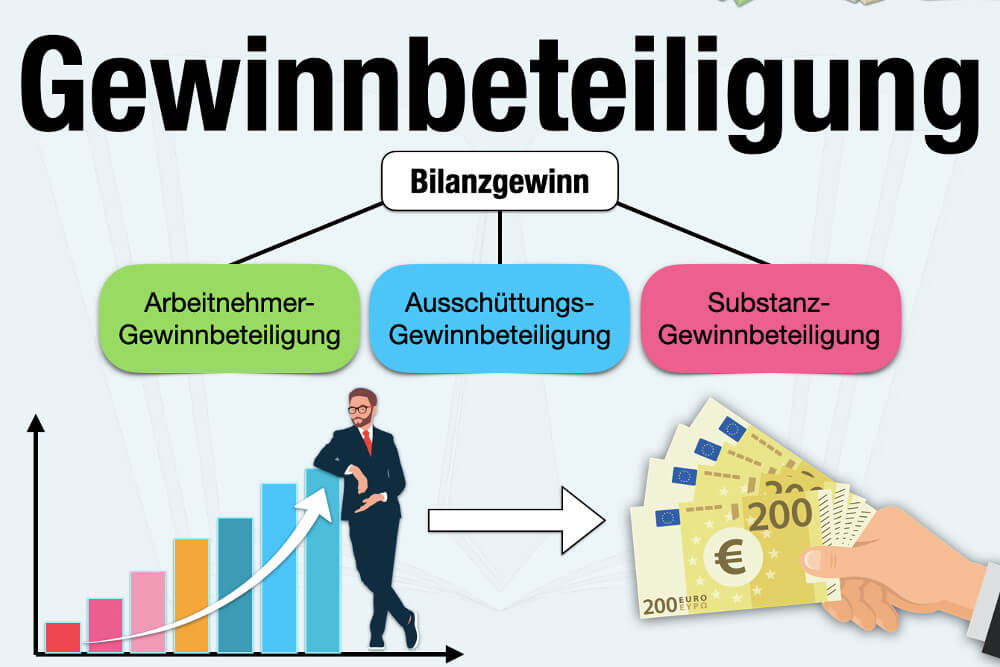

Gewinnbeteiligung: 3 Formen

Nicht jede Gewinnbeteiligung ist gleich. In der Umsetzung gibt es drei Modelle und Formen. Diese unterscheiden sich vor allem darin, wer die Benachteiligung erhält und wonach sich die Zahlung bemisst:

-

Arbeitnehmergewinnbeteiligung

Bei der Arbeitnehmergewinnbeteiligung (auch: Unternehmensgewinnbeteiligung) erhalten Mitarbeiter einen vertraglich festgelegten Anteil auf Grundlage des unternehmerischen Gewinns des Arbeitgebers.

-

Ausschüttungsgewinnbeteiligung

Die Ausschüttungsgewinnbeteiligung erhalten Gesellschafter oder Aktionäre, die Anteile am Unternehmen halten. Dazu zählen auch Vorstände oder Aufsichtsräte. Bei Aktienunternehmen kann dies als Dividende erfolgen: Ein Aktionär hält 500 Aktien, die jährliche Dividende beträgt 75 Cent – er erhält 375 Euro im Jahr.

-

Substanzgewinnbeteiligung

Bei einer Substanzgewinnbeteiligung wird der Bilanzgewinn um einen Faktor des Substanzwertes des Unternehmens korrigiert. Dieser Substanzwert umfasst die Summe aller Vermögensgegenstände im Unternehmen. Aufgrund der komplexen Berechnung und Anwendung ist diese Form eine Ausnahme.

In diesem Artikel konzentrieren wir uns auf die Gewinnbeteiligung für Arbeitnehmer.

Modelle: Wie wird die Gewinnbeteiligung ausgezahlt?

Unternehmen legen die konkrete Umsetzung der Gewinnbeteiligung individuell fest. Dabei wählen sie zwischen verschiedenen Modellen:

-

Prämien

Die Gewinnbeteiligung wird als Prämie einmal jährlich an die Mitarbeiter ausgezahlt. Zusätzlich zum Gehalt wird der ermittelte Betrag zusammen mit der Lohnabrechnung – oder auch als Sonderzahlung – überwiesen.

-

Altersvorsorge

Unternehmen müssen die Beteiligung nicht sofort in bar auszahlen. Möglich ist eine Einzahlung und Anlage über die betriebliche Altersvorsorge. Diese wird später als Einmalzahlung oder monatliche Rente ausbezahlt.

-

Aktien

Eine Gewinnbeteiligung kann auch als Ausgabe von Unternehmensanteilen in Form von Aktien erfolgen. Dieses Modell ist typisch für börsennotierte Unternehmen. So profitieren Mitarbeiter weiterhin an der Wertsteigerung des Unternehmens oder verkaufen die Anteile für kurzfristige Gewinne.

-

Mischformen

In der Praxis setzen viele Betriebe auf Mischformen bei der Auszahlung einer Gewinnbeteiligung. Beispiel: Ein börsennotiertes Unternehmen zahlt einen Teil der Beteiligung als Prämie und den restlichen Betrag in Formen von Aktien. Oder neben einer Barzahlung wird der Rest für die Altersvorsorge langfristig in ein Finanzprodukt angelegt.

Wie hoch ist die Gewinnbeteiligung?

Wie bei den Modellen liegt auch die Entscheidung über die Höhe der Gewinnbeteiligung beim Arbeitgeber. Die genaue Höhe lässt sich im Vorfeld nicht genau beziffern und hängt von mehreren Faktoren ab:

- Quote des ausgeschütteten Gewinns

- Prozentualer Anteil am Betrag

- Mögliche Investitionen im Unternehmen

- Notwendige Rücklagen im Unternehmen

- Höhe des Bilanzgewinns

Unternehmen berechnen in umfangreichen Kalkulationen den verteilungsfähigen Gewinn. Beispiel: 25 Prozent des Bilanzgewinns wird für die Gewinnbeteiligung ausgezahlt.

Beispiel: Berechnung der Gewinnbeteiligung

Sie bekommen eine Gewinnbeteiligung von 1 Prozent bei Ihrem Arbeitgeber. Die Bilanz weist einen Gewinn von 500.000 Euro aus, verteilungsfähig sind 25 Prozent – das macht 125.000 Euro. Von dieser Summe erhalten Sie 1 Prozent = 1.250 Euro als Beteiligung am Gewinn.

Muss eine Gewinnbeteiligung versteuert werden?

Die Gewinnbeteiligung für Arbeitnehmer zählt bei Auszahlung wie Ihr Gehalt als Einkünfte aus nichtselbstständiger Arbeit – und für diese müssen Sie in vollem Umfang Lohnsteuer und Sozialversicherungsbeiträge bezahlen.

Sie müssen sich um Steuern und Abgaben aber nicht selbst kümmern. In der Regel erfolgt die Zahlung mit Ihrer Gehaltsabrechnung. Steuern und Sozialversicherungen werden direkt vom Bruttobetrag abgezogen und ans Finanzamt abgeführt.

Habe ich Anspruch auf eine Gewinnbeteiligung?

Es gibt in Deutschland keinen gesetzlichen Anspruch auf eine Gewinnbeteiligung für Beschäftigte. Die Leistung des Arbeitgebers ist freiwillig. Es braucht eine entsprechende Regelung im Arbeitsvertrag, Tarifvertrag oder in einer Betriebsvereinbarung.

Wer bekommt eine Gewinnbeteiligung?

Wenn kein allgemeiner Anspruch besteht, stellt sich die Frage: Welche Mitarbeiter werden am Gewinn beteiligt, wenn der Arbeitgeber sich für die Maßnahme entscheidet? Mögliche Kriterien sind:

- Fachkräfte in Schlüsselpositionen

- Vertriebler (oft in Kombination mit Umsatzbeteiligungen)

- Führungskräfte und Manager

- Bestimmte Abteilungen

- Mitarbeiter ab bestimmter Betriebszugehörigkeit

- In einigen Unternehmen: alle Mitarbeiter

Willkürlich dürfen Arbeitgeber bei der Beteiligung am Gewinn aber nicht sein. Es gilt der Grundsatz der Gleichbehandlung, heißt: Unternehmen brauchen einen sachlichen Grund, warum sie einem Mitarbeiter (oder einer Gruppe) eine Gewinnbeteiligung zahlen – einen (oder eine) andere aber davon ausschließen. So wird eine unrechtmäßige Benachteiligung verhindert.

Vor- und Nachteile der Gewinnbeteiligung

Für Mitarbeiter ist der Vorteil einer Gewinnbeteiligung klar: Es ist eine Zusatzleistung neben dem Gehalt und bessert die Finanzen auf. Zahlt der Arbeitgeber zum Beispiel 2.500 Euro nach einem erfolgreichen Jahr, kommt die variable Vergütung einer zusätzlichen Gehaltszahlung gleich.

Aber auch für Arbeitgeber ist eine Gewinnbeteiligung keine selbstlose Geste. Die Investition in das eigene Personal hat klare Ziele und Vorteile im Interesse des Unternehmens. Wir stellen die, Vor- aber auch die Nachteile für beide Seiten gegenüber:

- Zusätzliches Einkommen: Mehr Geld durch Beteiligung am Gewinn

- Mehr Motivation: Gute Ergebnisse wirken sich finanziell aus

- Gefühlte Wertschätzung: Echtes Zeichen der Bedeutung im Unternehmen

- Gesteigerte Identifikation: Starkes Gefühl der Zugehörigkeit zum Betrieb

- Hohe Zufriedenheit: Positive Auswirkungen auf Zufriedenheit im Job

- Mehr Produktivität: Zielorientiertes Arbeiten im Arbeitsalltag

- Bessere Mitarbeiterbindung: Weniger Fluktuation und starke Bindung ans Unternehmen

- Gutes Employer Branding: Starkes Signal im Employer Branding

- Starke Unternehmenskultur: Geteilte Erfolge verbessern die Unternehmenskultur

- Gestiegene Verantwortung: Hohes Gefühl der Mitwirkung und Verantwortung

- Hohe Leistungsbereitschaft: Voller Einsatz zur Zielerreichung

Vorteile für Arbeitnehmer

Vorteile für Arbeitgeber

- Variable Höhe: Schlechte Ergebnisse reduzieren die Gewinnbeteiligung

- Volle Steuerlast: Gesamte Summe ist steuer- und sozialabgabenpflichtig

- Kein Anspruch: Gesetzlich keine feste Regelung

- Hohe Kosten: Deutliche Minderung der Liquidität und möglicher Investitionen

- Großer Aufwand: Komplexe Berechnungen, Verteilungen und Regelungen

- Wachsender Neid: Große Missgunst bei ungleichen Gewinnbeteiligungen

- Verfehlte Wirkung: Einzelne Leistungen spielen keine Rolle, Motivation sinkt

- Möglicher Frust: Fehlende Fairness sorgt für Frust

Nachteile für Arbeitnehmer

Nachteile für Arbeitgeber

Für Führungskräfte ist die Gewinnbeteiligung deshalb eine große Herausforderung. Gerade Neid und Frust in der Belegschaft müssen verhindert werden – sonst schadet das Modell dem Unternehmenserfolg, statt ihn zu fördern. Experten empfehlen eine transparente Gestaltung und offene Kommunikation innerhalb des Teams.

Was andere dazu gelesen haben