Erste Steuererklärung – was ist das?

Spätestens nach der Ausbildung oder Studium sehen sich Berufseinsteiger mit der ersten Steuererklärung konfrontiert. Was vielen lästig erscheint, kann sich lohnen: Mit einer Steuererklärung erteilen Sie Auskunft über ihre Einkommens- und Vermögensverhältnisse.

Grundsätzlich behält das Finanzamt bereits über die Lohnsteuer Anteile des Gehalts (genauer: Bruttogehalts) ein. Mithilfe Ihrer Steuererklärung können Sie sich jedoch Geld vom Staat zurückholen. Durchschnittlich 1.072 Euro Steuerrückerstattung gibt es.

Erste Steuererklärung rückwirkend abgeben

Mit dem Berufseinstieg haben viele erstmals merkliche Abzüge und Ausgaben. Nur wenn keine Abgabepflicht besteht, können Sie Ihre erste Steuererklärung rückwirkend abgeben. Und dann haben Sie sogar vier Jahre Zeit. Heißt: Wer 2023 eine Stelle angetreten hat, muss erst bis zum 31.12.2027 seine erste Steuererklärung abgeben. Einen Verlustvortrag – beispielsweise Verluste, die Studierenden oder Azubis aufgrund ihrer Ausbildung entstehen – können Sie sogar bis zu sieben Jahre später einreichen. Voraussetzung ist allerdings, dass keiner der nachfolgenden Fälle auf Sie zutrifft:

Wer ist zur Abgabe einer Steuererklärung verpflichtet?

Selbstständige, Gewerbetreibende und Freiberufler sind zur Abgabe einer Steuererklärung verpflichtet. Für viele Arbeitnehmer bleibt eine Einkommenssteuererklärung also freiwillig. Allerdings kann es auch für sie eine Abgabepflicht geben, nämlich in diesen Fällen:

-

Lohnersatzleistungen

Wer im Kalenderjahr mehr als 410 Euro Lohnersatzleistungen bezogen hat, muss eine Steuererklärung machen. Dazu zählen beispielsweise Kurzarbeitergeld, Elterngeld oder Arbeitslosengeld. Diese Zahlungen sind zwar steuerfrei, unterliegen jedoch dem Progressionsvorbehalt. Sie können daher das Einkommen erhöhen.

-

Nebeneinkünfte

Wer noch einen Nebenjob auf Steuerklasse VI hat, muss eine Steuererklärung abgeben. Auch Einkünfte aus Mieteinnahmen, Honorare oder Renten müssen Sie angeben, sofern Sie über 410 Euro im Jahr kommen.

-

Ehepartner

Sie sind beide berufstätig und ein Ehepartner ist in Steuerklasse III, V oder IV mit Faktor (Faktorverfahren).

-

Freibeträge

Sie haben Freibeträge beim Lohnsteuerabzug beantragt, zum Beispiel für die Ausbildung oder Fahrtkosten. Diese mindern die Steuerlast im laufenden Jahr – statt ein Jahr später. Allerdings müssen Sie im darauffolgenden Jahr dann eine Steuererklärung machen. In der überprüft das Finanzamt, ob die Freibeträge Ihren Aufwendungen gleichkommen.

Tipps zur ersten Steuererklärung: Das können Sie absetzen

Bestimmte Pauschalen und Freibeträge helfen dabei, mit der ersten Steuererklärung Geld zu sparen. Wir stellen Ihnen die wichtigsten vor:

Werbungskosten

Darunter fallen alle Kosten, die dem Beruf oder einer Ausbildung zugeordnet werden können. Zum Beispiel die Kosten für Fortbildungen sowie Fahrtkosten. So können Sie für die einfache Entfernung zwischen Wohn- und Arbeitsort pro Kilometer einen Betrag in Höhe von 30 Cent ab dem 21. Kilometer: 38 Cent) ansetzen. Dabei handelt es sich um die Entfernungspauschale (auch: Pendlerpauschale). Übrigens ist egal, mit welchem Verkehrsmittel Sie die Strecke zurücklegen oder ob Sie sogar zu Fuß zur Arbeit gehen. Aber: Das Finanzamt berücksichtigt generell nur die kürzeste Straßenverbindung.

Arbeitsmittel

Arbeitsmittel gehören formell noch zu den Werbungskosten. Dazu zählen zum Beispiel Fachliteratur, Büromaterialien und Berufskleidung. Beispiel: Arztkittel, Richterrobe oder Handwerker-Blaumann. Ein Business-Anzug fürs Büro lässt sich dagegen nicht absetzen. Auch Computer, Smarpthones oder Tablets sind als Arbeitsmittel abzugsfähig – solange sie beruflich genutzt werden. Fahren Sie etwa das Notebook ausschließlich für berufliche Zwecke hoch, können Sie den gesamten Anschaffungspreis von der Steuer absetzen. Unbedingt Quittungen aufbewahren!

Bewerbungskosten

Auch sie zählen zu den Werbungskosten. In die Kategorie Bewerbungskosten fallen Bewerbungsmappen, Porto, Kopien, Bewerbungsfotos, Inserate, auch die Reisekosten für Fahrten zu Bewerbungsgesprächen. Sie können die Kosten allerdings nicht absetzen, wenn sie zuvor der Arbeitgeber oder die Bundearbeitsagentur schon erstattet haben.

Sonderausgaben

Das sind Kosten, die für die Altersvorsorge, gesetzliche Kranken- und Pflegeversicherung, Rentenversicherung, aber auch Spenden aufgewendet werden. Werden keine genauen Angaben gemacht, beträgt der Pauschalbetrag pro Jahr 36 Euro (für Verheiratete: 72 Euro).

Studienkosten

Die Kosten für ein Zweitstudium können Sie von der Steuer absetzen. Dazu zählt, wenn Sie nach einer schon erfolgten Berufsausbildung oder einem absolvierten Erststudium erneut studieren. In der Steuererklärung lassen sich die Ausgaben als Fortbildungskosten absetzen. Sie zählen zu den Werbungskosten. Nach derzeitigem Recht können Erstsemester die Kosten fürs Erststudium nur als Sonderausgaben angeben. Ausnahme: Sie machen einen berufsnahen Bachelor nach erfolgter Ausbildung, absolvieren ein duales Studium oder studieren als Berufssoldat. In diesen Fällen zählt auch das Erststudium zu den Werbungskosten.

In der Theorie können Sie eine Erstausbildung oder ein Erststudium als Sonderausgaben absetzen. Bis zu 6.000 Euro für Lehrmaterial und Studiengebühren sind als Kosten absetzbar. Das Problem: Sie dürfen die Sonderausgaben nur mit den Einkünften desselben Jahres verrechnen. Und die meisten haben zu geringe oder sogar keine Einnahmen, bei denen sich die Sonderausgaben steuermindernd auswirken könnten.

Kontoführungsgebühren

Das Finanzamt erkennt eine Kontoführungspauschale von 16 Euro jährlich an – ohne Einzelnachweise. Sie können sich die Pauschale also auch dann sichern, wenn Sie ein kostenloses Girokonto haben.

Umzugskosten

Für den ersten Job in eine neue Stadt? In diesem Fall ist die Chance groß, dass Sie die Umzugskosten steuerlich absetzen können. Zum Beispiel für einen Mietwagen oder die Spedition, für Maklergebühren und doppelte Mietzahlungen. Allerdings nur dann, wenn der Umzug wirklich beruflich veranlasst ist. Das ist dann der Fall, wenn durch den Umzug die Entfernung zwischen Wohnung und Arbeitsstätte erheblich verkürzt wird – um mindestens eine Stunde Fahrtzeit. Hier können Einzelpersonen für Umzüge nach dem 31. März 2022 eine Pauschale von 886 Euro (vorher: 870 Euro) in der Steuererklärung ansetzen. Pro weiterer Person (Partner, Kind) erhöht sich die Pauschale um 590 Euro (vorher: 580 Euro).

Steuersoftware

Steuerberater, Lohnsteuerhilfeverein oder Steuersoftware – Sie haben die freie Wahl. Egal, wofür Sie sich entscheiden – Steuerberatungskosten können Sie bis zu einem Wert von 100 Euro voll absetzen. Noch mehr sparen Sie natürlich, wenn Sie auf (kostenpflichtige) Hilfe komplett verzichten.

Außergewöhnliche Belastungen

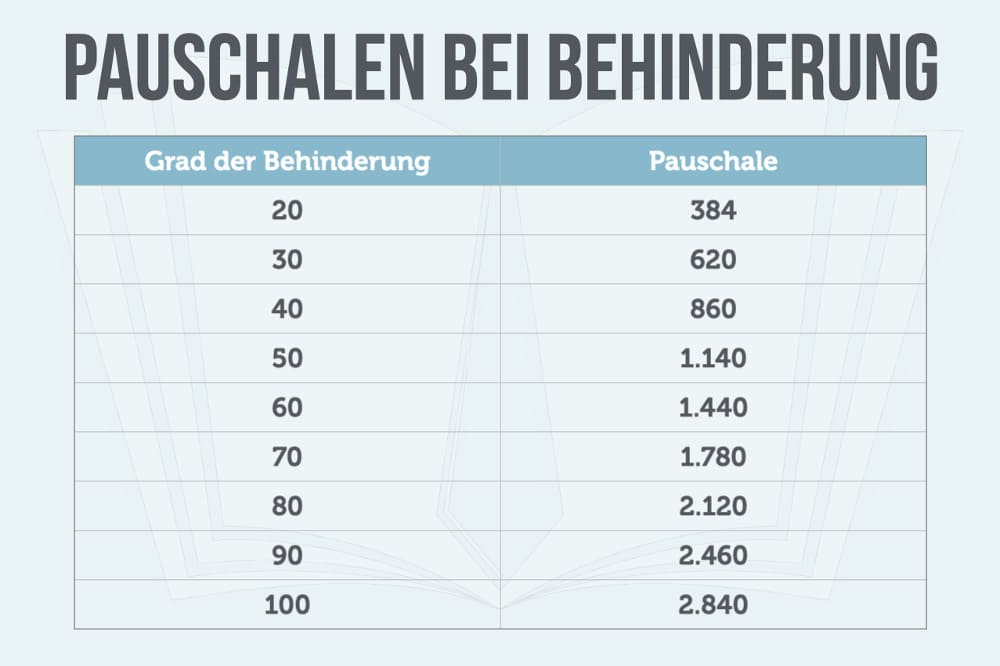

Alle Aufwendungen für Krankheitskosten. Darunter fallen Arztrechnungen, Zuzahlungen für Medikamente, Kosten für alternative Heilmethoden und Brillen. Aber auch Unterhaltskosten und Katastrophenschäden. Ihre Unterhaltsleistungen können Sie in Höhe des Gundfreibetrags (aktuell 10.908 Euro) absetzen. Ebenfalls können Menschen mit Behinderung je nach Art und Grad der Behinderung (GdB) einen Pauschalbetrag zwischen 384 und 2.840 Euro ansetzen.

Unabhängig vom GdB steht zudem Menschen mit Behinderung ein Pauschbetrag von 7.400 Euro zu, welche das Merkzeichen H, BI und/oder TBl im Schwerbehindertenausweis tragen.

Nebenkosten

Hierunter fallen Handwerkerrechnungen und Dienstleistungen für den Haushalt. In der ersten Steuererklärung ist dieser Kostenblock selten relevant, da Berufsanfänger und Studenten eher wenige Ausgaben dieses Typs haben. Andererseits: Sollten Sie Ihre erste eigene Wohnung von Handwerkern streichen, tapezieren und die Heizungsanlage warten lassen, dann können Sie das absetzen.

Unterlagen für die erste Steuererklärung

Um den Aufwand für die Erstellung der ersten Steuererklärung so gering wie möglich zu halten, empfiehlt es sich, alle nötigen Unterlagen schon vor dem Ausfüllen bereit zu halten. Unverzichtbar sind die folgenden Nachweise und Unterlagen:

- Allgemeine persönliche Daten

Steuernummer, Steueridentifikationsnummer, Name, aktuelle Adresse, Geburtsort und Geburtsdatum. Falls Sie Ihre Steuer-ID nicht mehr haben, dann wenden Sie sich an das Bundeszentralamt für Steuern oder an das örtliche Finanzamt. - Einkommensnachweise

Lohnsteuerbescheinigung, Bescheinigungen für erhaltenes Arbeitslosengeld, Krankengeld, Elterngeld, Abfindungen und Insolvenzausfallgeld - Bescheinigungen für Anlage Kind

Kinderbetreuungskosten, Schulgeld, Kranken- und Pflegeversicherungsbeiträge, Ausbildungs- oder Studienbescheinigung und Bafög-Bescheid - Belege für Werbungskosten

Fortbildung, Arbeitsmittel, Reise- und Umzugskosten, Beiträge für Berufsverbände und Bewerbungskosten - Belege für Sonderausgaben

Kranken- und Pflegeversicherung, aber auch Unfall-, Haftpflicht-, Lebens- und Rentenversicherungsbeiträge sowie Spendennachweise - Belege für außergewöhnliche Belastungen

Arzt-Rechnungen, Unterstützung im Haushalt oder Heilpraktiker-Rechnungen

Erste Steuererklärung: Welche Formulare brauche ich?

Für die erste Steuererklärung sind vor allem diese Formulare relevant:

- Anlage N

Hier tragen Sie alle Einkünfte aus nichtselbstständiger Arbeit ein. - Anlage KAP

Hier kommen Ihre Kapitaleinkünfte hinein, also die Zinsen für Sparbuch, Tagesgeldkonto oder Aktienfonds. - Anlage AV

Haben Sie einen Riester-Vertrag abgeschlossen? Dann bitte hier eintragen. - Anlage S

Alle Einkünfte aus selbstständiger Arbeit gehören in diese Anlage. - Anlage Vorsorgeaufwand

Beiträge zur Altersversorgung und Krankenversicherung finden hier Platz. - Anlage Kind

Haben Sie Kinder? Die finden hier Berücksichtigung.

Aufbewahrungspflicht für Rechnungen und Belege

Beachten Sie bitte: Bei Privatpersonen gibt es keine vorgeschriebenen Aufbewahrungspflichten. Sinnvoll ist es trotzdem, Steuerbelege bis zum Ablauf der einmonatigen Einspruchsfrist nach dem Erhalt des Steuerbescheids aufzubewahren. So bleibt ein Einspruch auch später möglich, falls sich in die abgegebene Erklärung Fehler eingeschlichen haben.

Erste Steuererklärung nach Ausbildung oder Studium

Im Normalfall lohnt es sich für Auszubildende und Studierende nicht, eine erste Steuererklärung einzureichen. Der Verdienst ist in der Regel gering, der Staat behält lediglich die Sozialabgaben vom Arbeitslohn ein. Heißt: Wer keine Steuern zahlt, kann auch keine erstattet bekommen.

Ausnahme: Sind die Werbungskosten höher als die Einnahmen, kann sich die Steuererklärung lohnen. Das Finanzamt stellt in diesem Fall einen Verlust fest und verrechnet diesen steuersparend mit den Einkünften künftiger Jahre (Verlustrechnung).

Frist: Wann muss ich die erste Steuererklärung machen?

Die Frist richtet sich danach, ob Sie überhaupt zu einer Abgabe verpflichtet sind oder nicht. Sind Sie nicht verpflichtet, wollen aber freiwillig Ihre erste Steuererklärung machen, haben Sie wie angesprochen vier Jahre Zeit. Stichtag ist der 31. Dezember des vierten Jahres. Für alle anderen besteht eine Abgabefrist bis zum 31. Juli des Folgejahres. Nutzen Sie die Hilfe eines Lohnsteuervereins, verschiebt sich die Frist um weitere sieben Monate. Derzeit gelten zudem verlängerte Fristen aufgrund der Corona-Pandemie.

Frist verpasst?

Sollten Sie Ihre Frist verpasst haben, ist es sinnvoll einen Antrag auf Fristverlängerung zu stellen. Nennen Sie plausible Gründe (mit Beleg am besten) und schlagen Sie einen neuen Termin vor. Es kann dennoch sein, dass Sie einen Verspätungszuschlag zahlen müssen. Eine kostenlose Mustervorlage mit der Sie eine Fristverlängerung beantragen können, finden Sie hier:

Antrag auf Fristverlängerung (Word)

Erste Steuererklärung nach Heirat

Mit der Hochzeit erhalten beide Ehepartner Lohnsteuerklasse IV. Aber nicht nur die Lohnsteuerklasse ändert sich – Sie können auch entscheiden, ob Sie einzeln jeder für sich eine Steuererklärung abgeben oder als Paar (gemeinsame Veranlagung). Letzteres bedeutet unterm Strich weniger Aufwand. Zudem verdoppeln sich viele Freibeträge für verheiratete Paare und Sie können mehr sparen.

Entscheidend ist hier auch die Steuerklasse: Haben beide IV, zahlen sie gleichermaßen viele Steuern. Das lohnt sich nur, wenn beide in etwa den gleichen Verdienst haben. Verdient ein Ehepartner hingegen 60 Prozent des gemeinsamen Einkommens, empfiehlt sich eine Einteilung in Steuerklasse III und V.

Ehegattensplitting und Steuerklasse IV mit Faktor

Bei der gemeinsamen Veranlagung des Ehegattensplittings rechnet das Finanzamt die Gehälter der Ehepartner zusammen. Es behandelt Sie steuerlich als eine Person. Nun halbiert es den gemeinsamen Verdienst und berechnet die Einkommenssteuer für die Hälfte. Anschließend verdoppelt es die errechnete Einkommenssteuer. Das bietet sich für Paare mit Gehaltsunterschied an, welche die Lohnsteuer gerecht verteilen wollen.

Steuerklasse IV mit Faktor wendet das sogenannte Faktorverfahren an. Dafür berechnet das Finanzamt bereits während des Jahres die voraussichtliche Steuerschuld. Beide Partner können vom Steuervorteil des Ehegattensplittings entsprechend ihren jeweiligen Anteilen am Gesamteinkommen profitieren.

Steuererklärung online mit Elster machen

Wer freiwillig seine erste Steuererklärung einreichen will, kann das immer noch auf postalischem Wege tun. Oder Sie machen das online, beispielsweise mit Elster. Das ist das Onlineportal des Finanzamts. Wenn Sie sich dort registrieren, können Sie mithilfe der Formulare unter „Mein Elster“ Ihre Steuerdaten elektronisch an Ihr zuständiges Finanzamt übermitteln.

Alternativ können Sie andere Steuersoftware nutzen, welche Elster unterstützt. Das kann sich lohnen, weil Elster nicht zu Steuertipps oder Sparmöglichkeiten informiert. Im Gegensatz zu gewerblichen Angeboten ist es jedoch kostenlos. Eine Liste unterstützender Softwareprodukte finden Sie HIER.

Erste Steuererklärung: Wann bekomme ich meine Rückerstattung?

Die Bearbeitungsdauer Ihrer Unterlagen ist vor allem von zwei Faktoren abhängig: Dem Übermittlungszeitpunkt der Steuererklärung an das Finanzamt und ob sich Rückfragen aus den Angaben ergeben. Im Regelfall müssen Sie etwa vier bis 12 Wochen warten, bis der Steuerbescheid kommt.

Was andere dazu gelesen haben