Steuertipps für Studenten: Diese Einnahmen sind steuerfrei

Glücklicherweise gibt es einige Einnahmen für Studenten, die von vornherein steuerfrei sind und um die Sie sich keine Gedanken machen müssen. Alle steuerfreien Einnahmen können Sie in § 3 des Einkommenssteuergesetzes nachschlagen. Wir haben die für Studenten wichtigsten Punkte herausgefiltert. Steuerfrei sind:

- BAföG

- Stipendien

- Unterhaltszahlungen

- Tätigkeiten als Übungsleiter im Sport- oder Jugendverein, wenn die Zahlungen einen Jahresbetrag von 3000 Euro (Stand 2024) nicht übersteigen.

- Einkommen aus geringfügigen Beschäftigungen bis zu einer Höhe von 538 (Stand 2024) Euro pro Monat als Minijob. Voraussetzung ist allerdings, dass Ihr Arbeitgeber Sie bei der Minijobzentrale anmeldet und eine Pauschalabgabe zahlt.

Steuererklärung Studenten: Welche Einnahmen sind steuerpflichtig?

Zusätzlich zu den steuerfreien Einnahmen gibt es eine ganze Reihe regulär besteuerter Beschäftigungsverhältnisse, in denen Studenten wie jeder andere Arbeitnehmer Abgaben zahlen müssen. Studenten im Erststudium dürfen maximal 20 Stunden pro Woche arbeiten, um nicht den Status als ordentlicher Student zu verlieren. Deshalb gehen wir hier auf Tätigkeiten ein, in denen sich Studenten am häufigsten wiederfinden. Dazu zählen in erster Linie:

- Arbeit als Werkstudent

- Bezahlte Praktika

- Ferienjobs

- Promotionjobs

Dieses Einkommen ist nur dann steuerpflichtig, wenn der Verdienst die monatliche Geringfügigkeitsgrenze (538 Euro) überschreitet. In diesen Fällen führt Ihr Arbeitgeber die Einkommenssteuer direkt ans Finanzamt ab. Bemessungsgrundlage ist der Steuersatz, der fällig wäre, wenn Sie das ganze Jahr über das gleiche Einkommen bezögen. Der Grundfreibetrag, also das Einkommen, bei dem die Steuerpflicht beginnt, liegt aktuell (Stand 2024) für Ledige bei 11.604 Euro. Bis zu diesem Jahreseinkommen sind die Einnahmen steuerfrei.

Wann besteht eine Pflicht zur Abgabe der Steuererklärung als Student?

Steuererklärungen sind lästig. Also keine machen, wenn es keine Einkünfte gibt? Falsch. Tatsächlich kann eine Steuererklärung als Student sinnvoll sein (siehe weiter unten bei „Verlustrechnung“).

Darüber hinaus gibt es einige Fälle, in denen Sie als Student um eine Steuererklärung nicht herumkommen:

- Wenn Ihre Einnahmen den oben genannten Grundfreibetrag von 11.604 Euro überschreiten. Mit jedem Euro über dem Grundfreibetrag zahlen Sie Lohnsteuer. Mit unseren Steuertipps für Studenten bekommen Sie oft Geld vom Finanzamt zurück.

- Verpflichtet sind Sie, wenn Sie mehrere Jobs ausüben. In diesem Fall werden Sie pro Job in verschiedene Lohnsteuerklassen eingeordnet, in denen Sie unterschiedlich hohe Abzüge haben.

- Haben Sie neben Ihrem Studentenjob noch andere Einkünfte aus Vermögen, Vermietung oder Lohnersatzleistungen wie Elterngeld und Mutterschaftsgeld, müssen Sie eine Steuerklärung machen.

- Verpflichtet sind Studenten, die nebenher einer selbständigen Tätigkeit nachgehen. Das gilt beispielsweise als Nachhilfelehrer oder Texter im Homeoffice.

Welche Steuerklassen gibt es?

Steuerpflichtige Studenten werden wie andere Arbeitnehmer behandelt. Ihre Steuerklasse bestimmt unterschiedliche Pauschalen und beeinflusst Abgaben für Lohnsteuer, Sozialversicherungen und Kirchensteuer. Eingeordnet werden Sie nach Ihrem Familienstand. Es werden diese sechs Steuerklassen unterschieden:

- Steuerklasse 1

Alleinstehende, ledige, verwitwete oder geschiedene Arbeitnehmer - Steuerklasse 2

Alleinstehende / getrennt lebende Arbeitnehmer mit Kind - Steuerklasse 3

Verheirateter Arbeitnehmer mit höherem Einkommen und Arbeitnehmer, die Elterngeld bekommen - Steuerklasse 4

Verheiratete Arbeitnehmer mit etwa gleichem Einkommen - Steuerklasse 5

Verheirateter Arbeitnehmer mit niedrigerem Einkommen - Steuerklasse 6

Arbeitnehmer mit Zweitjob oder Nebenjob

Ledige Studenten sind in Steuerklasse 1, sofern sie nicht bereits Eltern eines Kindes und/oder verheiratet sind. Wer zwei Nebenjobs ausübt, wird bei dem besser bezahlten Job in Steuerklasse 1 eingestuft. Der Zweitjob erhält die Steuerklasse 6, hier sind die Abgaben am höchsten.

Sparmöglichkeiten vom Studentenstatus abhängig

Je nach Studienart gibt es unterschiedliche Steuertipps für Studenten. Entscheidend ist, ob Sie sich in der Erst- oder Zweitausbildung befinden:

-

Erstausbildung

Dieser Fall trifft auf die Mehrheit der Studierenden zu. Voraussetzung: Sie studieren nach dem Abitur oder der Fachhochschulreife auf Bachelor, haben zuvor keine Lehre gemacht.

-

Zweitausbildung

Sie haben bereits eine Ausbildung abgeschlossen und studieren nun. Dazu zählt auch das Masterstudium nach dem Bachelor oder ein Zweitstudium.

Steuerliche Vorteile in der Zweitausbildung

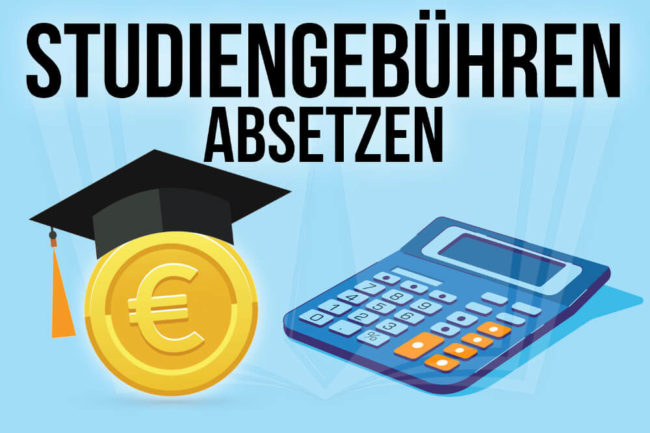

Im Erststudium werden Sie steuerlich benachteiligt. Studierende in der Erstausbildung können Sonderausgaben bis zu 6.000 Euro pro Jahr geltend machen. Der große Nachteil der Sonderausgaben: Sie können nur in dem Jahr berücksichtigt werden, in dem sie tatsächlich angefallen sind. Für viele Studenten sind sie daher vollkommen wirkungslos, da keine oder kaum Einnahmen gegenüberstehen, mit denen die Kosten verrechnet werden könnten.

Für Studierende in Zweitausbildung ist mehr drin. Sie können zusätzlich Werbungskosten geltend machen. Das sind Aufwendungen, die zum Erwerb, zur Sicherung und Erhaltung der Einnahmen notwendig sind. Bei Werbungskosten werden Ihnen pauschal 1.230 Euro (Stand 2024) angerechnet. Mehrausgaben können Sie durch Belege nachweisen.

Was fällt unter Werbungskosten?

Als Werbungskosten lassen sich in einer Steuererklärung alle Kosten angeben, die in irgendeiner Form durch den Beruf entstehen. Darunter fallen auch Bewerbungskosten für die Jobsuche am Ende des Studiums. Andere Werbungskosten sind zum Beispiel:

- Arbeitszimmer

- Bürostuhl

- Drucker

- Exkursionen

- Fachliteratur

- Fahrtkosten

- Internet

- Kopien

- Laptop

- Prüfungsgebühren

- Regale

- Repetitorien

- Schreibtisch

- Stifte

- Studiengebühren

- Telefonkosten

- Zweitwohnsitz

Das heißt nicht, dass Sie sich jedes Jahr mehrere Laptops anschaffen oder sich neu einrichten und alles steuerlich absetzen können: So wird bei Laptops von einer Benutzungsdauer von wenigstens 3 Jahren ausgegangen.

Zweitausbildung: Verlustvortrag oder Werbungskosten

Ein wichtiger Punkt für Studenten, ist die Frage, ob die Kosten für ihr Studium als Werbungskosten geltend gemacht werden können. Nach aktueller Lage (§ 9 Abs. 6 Einkommenssteuergesetz) kann ein Studium dann als Werbungskosten abgesetzt werden, wenn einer dieser Fälle vorliegt:

- Sie haben zuvor bereits eine Berufsausbildung (von mindestens 12 Monaten) gemacht.

- Sie studieren gerade ein duales Studium mit gleichzeitiger Ausbildung.

- Sie haben ein anderes Studium als Erstausbildung absolviert.

- Ihr Studium findet im Rahmen eines Dienstverhältnisses statt, beispielsweise ein Bundeswehrstudium.

Im Gegensatz zu den Sonderausgaben können Werbungskosten noch in den ersten Jahren der Berufstätigkeit für eine Steuerminderung genutzt werden. Sie werden in der Steuererklärung rückwirkend geltend gemacht. Deshalb sollten Studenten unbedingt Rechnungen und Belege aufbewahren. Ebenfalls sparen können Studierende im Zweitstudium, wenn sie kein Einkommen haben.

Steuerlich wird es als Verlust gerechnet, wenn Ihre Ausgaben durch Ausbildungskosten höher als Ihre Einnahmen sind. Wer per Steuererklärung diesen Verlust beim Finanzamt feststellen lässt, macht einen Verlustvortrag (auch Verlustfeststellung genannt). Diese jährlichen Verluste werden während Ihres Studiums gesammelt und dann mit einem festen Job beim Berufseinstieg verrechnet. Sie erhalten dann eine Erstattung aus den Studienjahren.

Extra-Tipp: Unterlagen und Belege sammeln

Machen Sie es sich so leicht wie möglich. Wer während des Studiums keine Ausgaben geltend machen kann, muss die notwendigen Unterlagen einige Jahre aufbewahren. Legen Sie von Anfang an eine Mappe oder einen Ordner an, um später nicht endlose Dokumente durchsuchen zu müssen. Sammeln Sie darin alle relevanten Rechnungen, Quittungen und Belege nach Jahren sortiert.

Tipp: Machen Sie Ihre Steuererklärungen

Zu viel gezahlte Steuer bekommen Sie erstattet – aber nur, wenn Sie eine Einkommenssteuer machen. Das ist umso wichtiger, wenn Sie nicht verpflichtet sind. Für eine solch freiwillige Steuererklärung als Student haben Sie bis zu 7 Jahre Zeit. Ihre Steuererklärung von 2024 können Sie bis zum 31. Dezember 2031 einreichen. Je früher Sie sich darum kümmern, desto eher erhalten Sie die Rückzahlung und vergessen die Frist nicht.

Seit 2019 gelten neue Fristen für alle, die pflichtveranlagt sind. Statt wie bisher zum 31. Mai eines Jahres können Sie sich 2 Monate länger Zeit lassen. Für das Steuerjahr 2023 muss die Steuererklärung spätestens am 31. Juli 2024 beim zuständigen Finanzamt vorliegen. Wer einen Steuerberater hinzuzieht, hat sogar bis zum 28. Februar des übernächsten Jahres Zeit, um eine Steuererklärung abzuliefern.

Steuertipps für Studenten im dualen Studium

Im dualen Studium machen Sie einen akademischen Abschluss, absolvieren zeitgleich eine praxisnahe Ausbildung und verdienen Geld. Liegen diese über dem Grundfreibetrag von aktuell 11.604 Euro, sind Sie steuerpflichtig. Steuermindernd können Sie bestimmte Ausgaben als Werbungskosten absetzen. Dazu zählen beispielsweise:

-

Fahrten zum Unternehmen

Sie müssen regelmäßig zur Arbeitsstätte pendeln? Diese Fahrten können Sie mit 30 Cent je Entfernungskilometer von der Steuer absetzen. Wer nicht mit eigenem Auto anreist, sondern öffentliche Verkehrsmittel benutzt, kann diese mit bis zu maximal 4.500 Euro im Jahr geltend machen.

-

Fahrten zur Hochschule

Sie werden zwar anders gehandhabt, können aber ebenfalls steuerlich abgesetzt werden. Hier setzen Sie wahlweise Reisekosten in Höhe von 30 Cent pro Kilometer ab oder die real entstandenen Kosten (ohne maximale Begrenzung).

-

Studiengebühren

Studierende, die an einer privaten Hochschule studieren, müssen häufig Studiengebühren bezahlen, sofern Sie nicht durch ein Stipendium davon befreit sind. Auch diese lassen sich steuerlich absetzen.

Extra-Tipp: Nutzen Sie Apps und Software

Im Prinzip gibt es kaum etwas, was Studenten nicht von der Steuer absetzen können – zumindest sollten Sie es versuchen. Viele Extraaufwendungen, die mit dem Studium in Verbindung stehen, werden vom Finanzamt anerkannt. Dazu zählen beispielsweise auch die finanziellen Belastungen während eines Auslandssemesters. Unser Tipp: Speziell für Studis gibt es kostenlose Angebote für die eigene Steuererklärung:

- Die kostenlose Software Steuersparerklärung von Steuerhelden.

- Die kostenlose App Steuerbot, die beim staatlichen Steuerprogramm ELSTER hilft.

Was andere dazu gelesen haben