Definition: Was ist eine geringfügige Beschäftigung?

Als geringfügige Beschäftigung werden Arbeitsverhältnisse bezeichnet, bei denen das regelmäßige Gehalt den gesetzlich festgelegten Höchstbetrag von 538 Euro nicht überschreitet (auch: geringfügig entlohnte Beschäftigung oder Minijob). Dieser Betrag wurde zum 1. Januar 2024 von vorher 520 Euro angehoben. Auch Arbeitsverhältnisse, die höchstens drei Monate oder 70 Arbeitstage im Kalenderjahr dauern, gelten als geringfügige Beschäftigung (sogenannte kurzfristige Beschäftigung).

Wichtige Unterschiede der beiden Formen:

-

Geringfügig entlohnte Beschäftigung

Der Umfang der Arbeitsleistung und die Dauer des Arbeitsverhältnisses spielen keine Rolle – ausschlaggebend ist der Verdienst. Sie können nur zehn, 15 oder auch 35 Stunden im Monat arbeiten. Solange die 538-Euro-Grenze nicht überschritten wird, ist es eine geringfügige Beschäftigung.

-

Kurzfristige Beschäftigung

Hier entscheidet die Dauer, auf die die Zusammenarbeit ausgelegt ist. Innerhalb dieses Zeitraums muss die Verdienstgrenze von 538 Euro nicht eingehalten werden. In den drei Monaten darf das Gehalt also auch deutlich über der Grenze liegen, trotzdem bleibt der Status einer geringfügigen Beschäftigung erhalten.

Eine Sonderform ist die geringfügig entlohnte Beschäftigung in Privathalshalten. Der 538-Euro-Job und die kurzfristige Beschäftigung zählen im Gegensatz zu diesem Beschäftigungsverhältnis zum gewerblichen Bereich nach § 8 SGB IV.

Geringfügige Beschäftigung: Urlaubsanspruch & Rechte

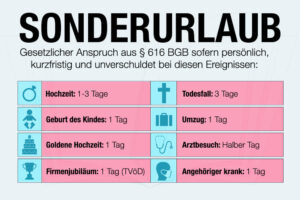

Eine geringfügige Beschäftigung sollte nicht als schlechteres Arbeitsverhältnis betrachtet werden. Vielmehr werden Minijobber gemäß dem Teilzeit- und Befristungsgesetz (TzBfG) Teilzeitbeschäftigten gleichgestellt, weshalb ihnen dieselben Rechte zustehen wie anderen Angestellten auch. So gilt auch bei geringfügiger Beschäftigung der gesetzliche Urlaubsanspruch. Wie viele freie Tage Ihnen zustehen, richtet sich nach den wöchentlichen Arbeitstagen.

Laut Gesetz stehen Ihnen vier Wochen bezahlter Urlaub zu. Arbeiten Sie beispielsweise an zwei Tagen die Woche, dürfen Sie 8 Tage frei nehmen. Verteilt sich Ihre Arbeitszeit jedoch auf fünf Tage in der Woche, haben Sie auch in geringfügiger Beschäftigung Anspruch auf 20 Urlaubstage. Die Stunden pro Tag spielen für die Berechnung keine Rolle. Auch Entgeltfortzahlung im Krankheitsfall bekommen geringfügig Beschäftigte.

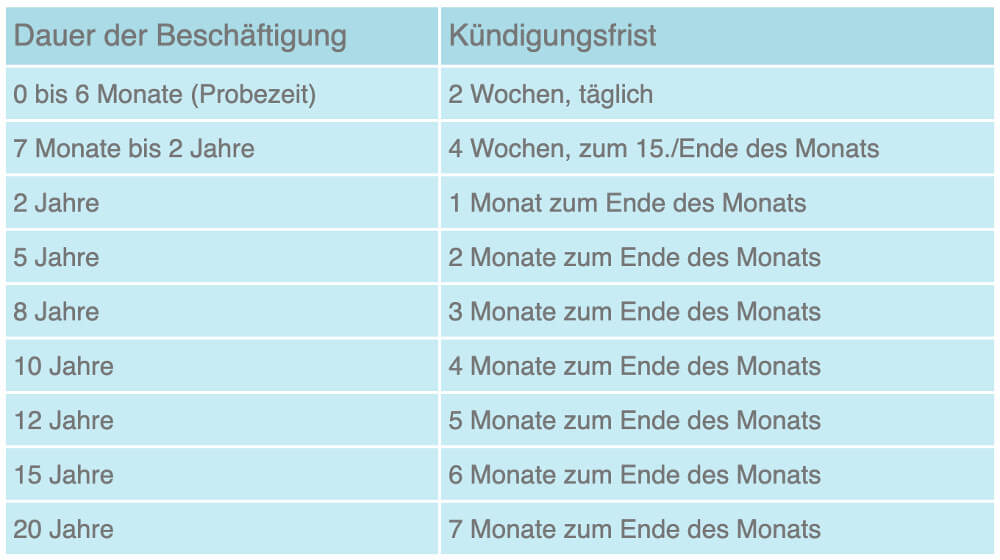

Kündigungsfristen für geringfügig Beschäftigte

Dieselben Rechte gelten auch für den Kündigungsschutz. Es greift die gesetzliche Kündigungsfrist, ausschlaggebend ist die Dauer des Beschäftigungsverhältnisses. Je länger Sie bereits angestellt sind, desto länger auch die Frist, mit der Ihnen gekündigt werden kann:

Ist eine geringfügige Beschäftigung steuerfrei?

Wer einer geringfügigen Beschäftigung in Höhe von maximal 538 Euro nachgeht, muss dabei selbst in der Regel keine Steuern zahlen und ist im Allgemeinen von der Sozialversicherungspflicht befreit. Das Gehalt, dass Sie in Ihrer geringfügigen Beschäftigung verdienen, kommt somit in voller Höhe bei Ihnen an – ein großer Vorteil, denn gerade die Lohnsteuer könnte sonst vom vergleichsweise kleinen Gehalt einer geringfügigen Beschäftigung einen erheblichen Teil ausmachen.

Auch für die Sozialversicherungen gelten bei einer geringfügigen Beschäftigung im Unterschied zu anderen Beschäftigungsformen besondere Regelungen. So zahlen Sie in geringfügiger Beschäftigung keinerlei Beiträge zu:

- Gesetzlicher Arbeitslosenversicherung

- Gesetzlicher Krankenversicherung

- Gesetzliche Pflegeversicherung

Um trotz Nichteinzahlung Leistungen einer Krankenkasse in Anspruch nehmen zu können, muss eine der folgenden Voraussetzungen vorliegen:

- Sie versichern sich freiwillig gesetzlich oder privat.

- Sie gehen neben der geringfügigen Beschäftigung noch einem Hauptberuf nach, über den Sie Abgaben zahlen und somit krankenversichert sind.

- Wer über seinen Ehepartner krankenversichert ist, verliert diesen Status auch als Minijobber nicht.

- Sie erhalten Arbeitslosengeld, dann sind Sie über das Jobcenter krankenversichert.

Rentenversicherung bei geringfügiger Beschäftigung

Anders sieht es bei einer geringfügigen Beschäftigung in der Rentenversicherung aus. Hier besteht zunächst eine Versicherungspflicht. Während der Arbeitgeber einen Anteil von 15 Prozent übernimmt, fallen für Mitarbeiter nur 3,6 Prozent für die Rentenversicherung an. Durch die gemeinsamen Beiträge erwerben Sie den vollen Versicherungsschutz (etwa für Reha-Maßnahmen, Erwerbsminderungsrente und geförderte Altersvorsorge).

Sie können sich jedoch von der Pflicht befreien lassen. Dazu können Sie einen Antrag der Minijobzentrale (PDF) herunterladen und beim Arbeitgeber vorlegen.

Hier verlieren Sie jedoch den vollen Versicherungsschutz und erwerben nur anteilige Beitragsmonate für die Rentenversicherung. Wägen Sie deshalb gut ab, ob die rund 16 Euro im Monat nicht besser langfristig in die Rentenversicherung investiert sind.

Diese Abgaben zahlt der Arbeitgeber

Sozialabgaben und Steuern zahlt aber der Arbeitgeber für seinen geringfügig beschäftigten Arbeitnehmer. Ungeachtet dessen, ob sich der Arbeitnehmer von der Rentenversicherung hat befreien lassen, handelt es sich um folgende Pauschalbeiträge bei gewerblich Beschäftigten:

- 13 Prozent zur Krankenversicherung (5 Prozent in Privathaushalten)

- 15 Prozent zur Rentenversicherung (5 Prozent in Privathaushalten)

- 2 Prozent für Lohnsteuer, Kirchensteuer und Solidaritätszuschlag

Zusätzlich zahlt der Arbeitgeber die Umlagen U1 (1 Prozent, Aufwendungsersatz für Entgeltfortzahlung), U2 (0,3 Prozent, Aufwendungsersatz für Mutterschutz) und U3 (0,15 Prozent, Insolvenzgeldumlage).

Komplett allein vom Arbeitgeber wird die Unfallversicherung getragen. Hier gibt es keine Versicherungsfreiheit, alle geringfügig Beschäftigten sind gegen Arbeitsunfälle und Berufskrankheiten abgesichert.

538-Euro überschritten: Hat das Auswirkungen?

Ob eine geringfügige Beschäftigung vorliegt, wird über die Bezahlung bestimmt. Hier gilt: Ihr Gehalt darf regelmäßig 538 Euro im Monat nicht überschreiten. Das bedeutet, dass Sie in Ausnahmefällen auch mehr verdienen dürfen. Entscheidend ist, dass der Mehrverdienst gelegentlich und nicht vorhersehbar ist.

Beispiel für den Verdienst bei geringfügiger Beschäftigung

Sophie jobbt in einem Landgasthaus. Im Sommer und während der Weihnachtsferien ist dort Hochsaison. Wie viel Arbeit erforderlich ist, konnte im Vorfeld nicht genau bestimmt werden. So verdient Sophie im Beschäftigungsjahr unterschiedlich viel:

- Januar bis April: 200 Euro pro Monat = 800 Euro

- Mai und Juni: 538 Euro pro Monat = 1.076 Euro

- Juni, Juli, August: 538/550/600 Euro pro Monat = 1.688 Euro

- September und Oktober: 538 Euro pro Monat = 1.076 Euro

- November und Dezember: 650 Euro pro Monat = 1.300 Euro

Macht insgesamt 5.940 Euro. Damit liegt der durchschnittliche Verdienst nicht oberhalb der erlaubten Grenze. Auch werden die 538 Euro nur gelegentlich und nicht genau vorhersehbar überschritten – eine typische geringfügige Beschäftigung.

Wer mehrere geringfügige Beschäftigungen ausübt, sollte genau auf die Höhe des Verdiensts achten. Denn: Die Gehälter werden addiert. Liegt die gesamte Bezahlung dann über der Verdienstgrenze, müssen für alle Tätigkeiten Sozialversicherungen abgeführt werden.

Was ist die Gleitzone?

In Verbindung mit einer geringfügigen Beschäftigung wird oft von der Gleitzone gesprochen, die offizielle Bezeichnung ist der „Übergangsbereich“. Er beschreibt Beschäftigungsverhältnisse, bei denen der Verdienst über die Grenze der erlaubten 538 Euro hinaus geht. Die Gleitzone beziehungsweise der Übergangsbereich gilt für Arbeitsentgelte ab 538,01 Euro bis 2.000 Euro monatlich. Damit wird aus der geringfügigen Beschäftigung ein Midijob.

Hier unterliegen die Arbeitsentgelte der Beitragspflicht in allen Zweigen der Sozialversicherung. Diese sind jedoch geringer als bei Vollzeitarbeit. Im Übergangsbereich gilt: Je mehr sie verdienen, desto höher fallen prozentual die Beiträge aus. Der Arbeitgeberanteil ist im Übergangsbereich konstant. Diese Regelungen sollen dafür sorgen, dass ein Überschreiten der finanziellen Grenzen einer geringfügigen Beschäftigung profitabel sein kann, statt sofort mit hohen Beiträgen und Abzügen zu rechnen.

Geringfügige Beschäftigung für Rentner

Für manche Rentner ist eine geringfügige Beschäftigung ein notwendiges Zusatzeinkommen, um die eigene Rente aufzubessern. Je nachdem, ob ein Rentner die Regelaltersgrenze erreicht hat, kommen unterschiedliche Abzüge auf ihn zu:

Regelaltersgrenze noch nicht erreicht

In diesem Fall sind Rentner weiterhin rentenversicherungspflichtig. Das bedeutet, dass er bis zum Ende des Monats in die Rentenkasse einzahlt, in dem er die Regelaltersgrenze erreicht. In dieser Zeit werden weiterhin Entgeltpunkte gesammelt und die Beiträge haben eine rentensteigernde Wirkung. Auch Rentner können sich auf Antrag von der Rentenversicherungspflicht befreien lassen, der Arbeitgeber zahlt ebenfalls den Pauschalbetrag von 15 Prozent.

Regelaltersgrenze erreicht

Hat ein Rentner die Regelaltersgrenze bereits erreicht, sind keine weiteren Rentenversicherungsbeiträge nötig und die geringfügige Beschäftigung ist nicht rentenversicherungspflichtig. Auch hier zahlt der Arbeitgeber weiterhin den Pauschalbetrag, dieser wirkt sich jedoch nicht auf die Rente aus. Rentner können jedoch freiwillig Beiträge zahlen – diese haben auch nach Erreichen des Renteneintrittsalters eine rentensteigernde Wirkung.

Was andere Leser dazu gelesen haben

- Studentenjobs: 30 geniale Jobs für Studenten + Tipps & Steuern

- Bewerbung als Aushilfe: Tipps, Beispiele, Vorlagen

- Im Nebenjob Geld verdienen: 20 seriöse Jobs + Tipps

- Nebentätigkeit: Was ist erlaubt? + Genehmigung Muster

- Zweitjob Ratgeber: Das müssen Sie wissen!

- Mehrfachbeschäftigung: Das müssen Sie beachten