Definition: Wann liegt eine Scheinselbstständigkeit vor?

Scheinselbstständigkeit beschreibt die Konstellation, in der ein laut Vertrag Selbstständiger (etwa Freelancer oder freier Mitarbeiter) Leistungen für ein Unternehmen erbringt, tatsächlich aber ein arbeitnehmerähnliches Angestelltenverhältnis vorliegt und die Tätigkeit nicht selbstständig ausgeführt wird.

Es ist kein Verhältnis zwischen Auftraggeber und Auftragnehmer, sondern zwischen Arbeitgeber und Arbeitnehmer. Wird die Zusammenarbeit offiziell trotzdem wie eine Selbstständigkeit behandelt, liegt eine Scheinselbstständigkeit vor. Entscheidend ist nicht, was im Vertrag steht, sondern wie die Arbeit in der Praxis aussieht und gestaltet wird.

Gründe: Warum kommt es zur Scheinselbstständigkeit?

Eine mögliche Ursache für Scheinselbstständigkeit ist Unwissenheit. Wer sich nicht ausreichend informiert oder die genauen Regelungen kennt, ist kann ohne böswillige Absicht oder Hintergedanken in eine scheinbare Selbstständigkeit rutschen. Die Scheinselbstständigkeit kann aber auch provoziert oder bewusst herbeigeführt werden.

Selbständige arbeiten auf Rechnungsbasis, Sozialversicherungsbeiträge und Lohnsteuern fallen nicht an. Stellt ein Unternehmen einen Mitarbeiter in einem normalen Arbeitsverhältnis ein, sind damit entsprechend weitere Kosten und auch Ansprüche des Mitarbeiters verbunden.

Wo kommt es häufig zu Scheinselbstständigkeit?

Nach einer Studie des staatlichen Instituts für Arbeitsmarkt- und Berufsforschung (IAB) gab es zuletzt in Deutschland ungefähr 235.000 Personen, die im juristischen Sinne scheinselbständig waren. Fasst man den Begriff der Scheinselbständigkeit noch weiter, schwillt diese Zahl sogar auf mehr als 430.000 Menschen an. Die Wirtschaftsprüfungsgesellschaft Ernst & Young (EY) kam in einer Studie sogar auf 1,2 Millionen Scheinselbständige – das sind 28 Prozent aller Selbständigen – wobei auch illegale Arbeitnehmerüberlassungen mitgerechnet wurden

Volkswirtschaftlicher Schaden für die Versicherungssysteme: rund drei Milliarden Euro jährlich. Das Problem der Scheinselbständigkeit betrifft in besonderem Maße Freelancer, Freiberufler und freie Mitarbeiter, meist aus wissenschaftlichen, künstlerischen, erzieherischen oder unterrichtenden Berufen. Dazu zählen:

- Ärzte

- Architekten

- Heilpraktiker

- Ingenieure

- Journalisten

- Rechtsanwälte

- Übersetzer

Welche Kriterien gibt es für Scheinselbständigkeit?

Scheinselbstständige können in verschiedenen Rechtsformen vorkommen: Ob GmbH, GbR oder UG gibt keinen Aufschluss darüber, ob eine echte Selbstständigkeit vorliegt.

Entscheidend für die Abgrenzung von Selbständigkeit und Scheinselbständigkeit sind vor allem die Kriterien der Deutschen Rentenversicherung. Wichtige Kriterien dabei sind:

- Der Scheinselbstständige arbeitet nach den Weisungen seines Auftraggebers.

- Es wird ein fester Arbeitsplatz mit entsprechenden Arbeitsmitteln bereitgestellt.

- Arbeitszeit, -ort und -dauer werden vom Unternehmen festgelegt.

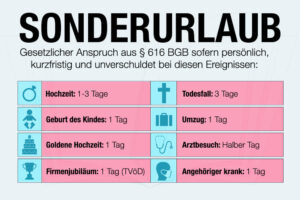

- Es besteht ein Urlaubsanspruch.

- Es wird die Mailadresse und Telefonnummer des Auftraggebers verwendet.

- Es gibt Vertretungsregelungen mit festangestellten Kollegen.

- Der Scheinselbstständige ist in das regelmäßige, interne Berichtswesen eingebunden.

Diese Indizien sprechen dafür, das der Scheinselbstständige in die Arbeitsorganisation eingegliedert und eben nicht selbstständig tätig ist. Auch wer kein eigenes unternehmerisches Risiko trägt, gilt nicht als Selbstständiger.

Scheinselbstständigkeit bei nur einem Auftraggeber

Bei der Prüfung auf Scheinselbstständigkeit ist die Zahl der Auftraggeber ein wichtiger Punkt. Es wird überprüft, ob die Tätigkeit auf Dauer und im Wesentlichen nur für einen einzelnen Auftraggeber erfolgt. Ist dies gegeben, wird von einer direkten Abhängigkeit zu einem einzelnen Unternehmen ausgegangen.

Die Grenze für die Rentenversicherung liegt bei 83 Prozent (fünf Sechstel) des Umsatzes. Ist ein Auftraggeber für einen größeren Teil verantwortlich, handelt es sich deshalb um eine Scheinselbstständigkeit.

Wer prüft die Scheinselbständigkeit?

Wer sich unsicher ist, ob er scheinselbständig beschäftigt ist, kann das durch ein sogenanntes Statusfeststellungsverfahren prüfen lassen. Dazu wenden Sie sich an die Clearingstelle der Deutschen Rentenversicherung Bund. Diese prüft den sozialversicherungsrechtlichen Status. Auf Scheinselbständigkeit prüfen lassen können nicht nur Auftragnehmer und Auftraggeber, um auf der sicheren Seite zu sein, sondern auch das Arbeitsgericht, das Finanzamt und Träger der Sozialversicherung.

Heißt auch: Besteht der Verdacht, dass Sie scheinselbstständig sind, kann von außen eine Prüfung durchgeführt werden. Dann wird genau untersucht, wie die Zusammenarbeit tatsächlich aussieht und ob möglicherweise Eingliederung ins Unternehmen vorliegt.

Probleme bei der Abgrenzung

Bei der genauen Einordnung gibt es immer wieder unklare Fälle, bei denen das Ergebnis einer Prüfung schwer vorherzusehen ist: Wenn ein Unternehmen einen externen Dienstleister damit beauftragen will, Schulungen zu einem Thema für seine Mitarbeiter abzuhalten, müssen zwingend Absprachen getroffen werden. Der Dienstleister kann nicht um 11 Uhr vormittags anreisen, während die zu Unterrichtenden bereits seit 8 Uhr morgens auf ihre Schulung warten. Der Einsatz bestimmter Materialien kann es notwendig machen, dass ein bestimmter Ort (und nur dieser, da er Voraussetzungen wie Größe, Bestuhlung, Anschlüsse und dergleichen erfüllt) gewählt wird. Und zu den bestehenden Abgrenzungsschwierigkeiten kommen neue Arbeitsformen wie solche des plattformbasierten Gig Workings hinzu.

Auch zeigt die Realität, dass Selbstständige über einen langen Zeitraum und durchaus in großem Umfang für einen einzelnen Kunden tätig sind. Ist eine Zusammenarbeit über Jahre zufriedenstellend, können etwa Großkonzerne immer wieder ein und denselben Anbieter beauftragen. Das muss nicht gleich einer Scheinselbstständigkeit entsprechen.

Folgen: Was droht bei Scheinselbstständigkeit?

Sollte die Scheinselbständigkeit vorsätzlich herbeigeführt worden sein, so ist das in juristischer Konsequenz Steuerhinterziehung und damit eine Straftat. Da Scheinselbständige in Wahrheit normale Beschäftigte sind, unterliegen sie der Versicherungspflicht. Wird Scheinselbständigkeit festgestellt, muss der Arbeitgeber rückwirkend für bis zu vier Jahre die angefallenen Sozialversicherungsbeiträge und Lohnsteuer nachzahlen.

Dabei kommen teilweise sehr hohe Summen zusammen. Der Verdienst des Scheinselbstständigen wird als Grundlage für die rückwirkende Berechnung genutzt. Pech für den Arbeitgeber, nicht aber für den Arbeitnehmer. Der fährt deutlich besser. Er hat zwar grundsätzlich die Hälfte der Beiträge aus eigener Tasche zu entrichten. Der Arbeitgeber allerdings kann den Arbeitnehmeranteil nur vom Gehalt abziehen. Das wiederum geht nur, wenn man in Zukunft weiter noch zusammenarbeitet.

Auch sonst wird es für den Arbeitgeber schwierig. Für die Vergangenheit darf der Abzug nur bei den letzten drei Lohn- und Gehaltszahlungen vorgenommen werden. An den Rest kommt er in der Regel nicht mehr heran.

Positive Konsequenzen

Neben rechtlichen und vor allem finanziellen Konsequenzen hat eine aufgedeckte Scheinselbstständigkeit aus Arbeitnehmersicht auch einige positive Aspekte. So kommen Sie in den Genuss von zusätzlichen Rechten und Ansprüchen. Als normaler Angestellter haben Sie Anspruch auf bezahlten Erholungsurlaub, Lohnfortzahlung im Krankheitsfall und Kündigungsschutz. Der Gehaltsanspruch entspricht dem Honorar, das Sie bisher erhalten haben.

Kann man sich strafbar machen mit Scheinselbstständigkeit?

Da Auftraggeber Abgaben nicht wie vorgesehen abführen, machen sie sich strafbar. Aus steuerlicher Sicht wird Scheinselbständigkeit als eine Art der Schwarzarbeit und Steuerhinterziehung betrachtet. Für Auftraggeber drohen Bußgelder oder sogar Gefängnisstrafen.

Auftragnehmer machen sich hingegen nicht strafbar. Es ist die Pflicht des Unternehmens, einen Mitarbeiter anzumelden, der eben nicht selbstständig, sondern abhängig beschäftigt ist. Nur in seltenen Fällen, in denen der Scheinselbstständige bewusst mit dem Auftraggeber die Verhältnisse vertuscht oder Sozialleistungen erhält, die ihm als Arbeitnehmer nicht zugestanden hätten, kann eine Strafbarkeit entstehen.

Wie kann ich Scheinselbständigkeit vermeiden?

Die Rentenversicherung nimmt regelmäßig in einer Außenprüfe Betriebe genauer unter die Lupe. Damit dabei keine Scheinselbstständigkeit auffliegt und hohe Nachzahlungen drohen, sollten Sie genau auf die Zusammenarbeit achten. Dabei können Sie einiges tun, um Scheinselbstständigkeit zu vermeiden:

- Lassen Sie Ihren Status von der Deutschen Rentenversicherung feststellen.

- Ziehen Sie einen Anwalt für Arbeitsrecht zu Rate.

- Gestalten Sie Ihre Verträge mit den Auftraggebern so, dass sie unmissverständlich sind (siehe Checkliste weiter unten).

- Vereinbaren Sie keine Pauschalhonorare, sondern schlüsseln Sie diese nach einzelnen Tätigkeiten auf.

- Veranschlagen Sie gegebenenfalls zudem Nutzungsgebühren für bestimmte Arbeitsmittel.

Auf diese Weise können Sie die Risiken umgehen und eventuellen Anzeigen gelassen gegenüberstehen. Allerdings gibt es gerade für das Feststellungsverfahren der Deutschen Rentenversicherung einige Dinge zu beachten: Im Anfrageverfahren nach § 7 Absatz 1 SGB IV wird die Versicherungspflicht in den einzelnen Zweigen der Sozialversicherung geprüft. Sowohl Auftraggeber als auch Auftragnehmer können die Prüfung beantragen.

Aber: Das ist nur möglich, sofern die Deutsche Rentenversicherung zum Zeitpunkt der Antragstellung selbst noch kein Verfahren eingeleitet hat. Wer sich gegen eine Kündigung wehrt, kann den Status auch beim Arbeitsgericht prüfen lassen. Zudem gibt es Fälle, in denen die Krankenkasse im Rahmen einer Betriebsprüfung Anhaltspunkte für die Annahme einer Scheinselbständigkeit findet und ein Feststellungsverfahren einleitet.

Checkliste: Liegt Scheinselbständigkeit vor?

Insbesondere Selbständige, die über einen längeren Zeitraum für einen Hauptauftraggeber arbeiten, fragen sich: Arbeite ich wirklich selbständig – oder bin ich ein Scheinselbständiger?

Nachfolgende Checkliste hilft Ihnen dabei, die wichtigsten Punkte zu überblicken. Sollten die Punkte auf Ihre Situation zutreffen (Sie antworten also mit „Ja“), dann sind Sie aller Wahrscheinlichkeit nach wirklich – und nicht nur zum Schein – selbständig tätig.

- Sie tragen das unternehmerische Risiko für Ihre Arbeit.

- Sie betreiben eigenständige Akquise von Kunden und treten auch nach außen hin als Selbständiger auf.

- Sie erfüllen Ihre Aufgaben weisungsunabhängig bei freier Zeiteinteilung.

- Sie tragen die Kosten der Arbeitsausführung.

- Ihre Arbeitszeit ist nach Dauer, Beginn und Ende durch Auftraggeber nicht bindend festgelegt.

- Sie sind nicht unmittelbar in den Arbeitsablauf und die Organisation des Unternehmens integriert.

- Sie entscheiden selbst darüber, wo Sie einen Großteil Ihrer Arbeit ausüben.

- Sie müssen dem Auftraggeber keinen Bericht erteilen über die einzelnen Leistungen.

- Sie können frei darüber entscheiden, welche Hard- und Software Sie für Ihre Arbeit verwenden.

Diese wichtige Checkliste haben für Sie noch einmal als PDF-Datei zum kostenlosen Download bereit gestellt.

Checkliste zur Scheinselbstständigkeit

Was andere Leser dazu gelesen haben

- Freiberuflich arbeiten: Das gilt es zu beachten!

- Jeder Mensch ist Unternehmer – viele wissen es nur nicht

- Bezahlung Selbstständige: Tipps für höhere Honorare

- Versicherungen für Selbstständige: Die wichtigen 4